FinTech による“金融ビジネスの大変革時代”が到来

金融ビジネスの変遷と今後

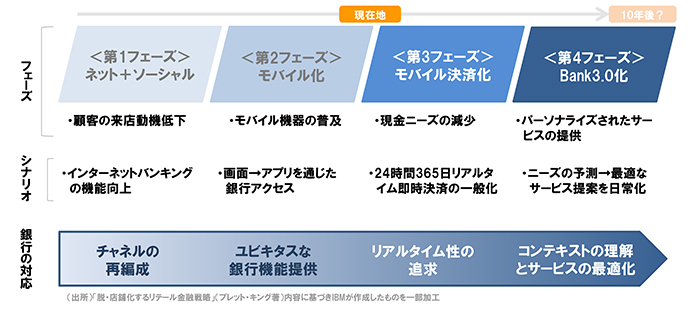

従来、金融機関は地理的特性を活かしたドミナント戦略を通じて優位性を確保してきた。しかし、インターネットが登場し、インターネットバンキングの対応力が上がるにつれて金融機関の地理的優位性は低下してきている。また、インターネットバンキングは顧客に対していつでも自らの保有する資産にアクセスする環境と選択肢を与えており、顧客にとって金融機関の店舗に訪問する動機が薄れつつある。

ソーシャルメディアの登場は、大衆である顧客の影響力を高め、銀行評価に多大な影響力を及ぼすようになってきている。このような中で、金融機関は従来の店舗を通じた対面での顧客対応だけでなく、真に顧客が求めるサービスを 対面・非対面を問わず提供することで顧客満足度を高めることが重要となっている。さらに、近年のスマートフォンやタブレットといったモバイル機器の普及は、アプリを通じたバンキングサービスへのアクセスなどユーザーの利便性を向上させるとともに、常時、場所を問わずインターネットに接続することを可能にした。

このように、インターネットやソーシャルメディア、モバイル機器が起こした金融サービスに対する革新的な変化は今後更なる進化を遂げ、多くの金融サービスがモバイル機器上で提供されるようになっていくと考えられる。例えば、モバイル機器にデビットカードやクレジットカードの機能が融合された場合、カードレスかつキャッシュレスでの決済が可能となる。このように金融機関との物理的な繋がりが薄れていくことにより、銀行取引(バンキング)は一層コモディティ化し、単に行うだけのものへと変化していく。こうしたテクノロジーがもたらす金融サービスの変化は、商品の販売など顧客の日常生活のプロセスの中にバンキングの機能を組み込み、金融機関はバンキング機能の利便性を実現するためのネットワークの一つやプロセスにすぎなくなっていく。従来金融機関が提供した機能の一部はテクノロジーの革新的変化を通じてコモディティ化し、金融機関は金融商品の製造や取引支援を行う機関となっていく可能性さえあると考えられる。

異業種参入の活発化とベンチャー企業の台頭

インターネット、ソーシャルメディア、モバイル機器の普及による金融サービスの変化は既に始まっている。金融業界の参入障壁は着実に下がっており、近年、圧倒的な顧客基盤とテクノロジーを保有するIT 企業が相次いで金融業界へと参入し、金融機関のビジネス領域を侵食しはじめている。

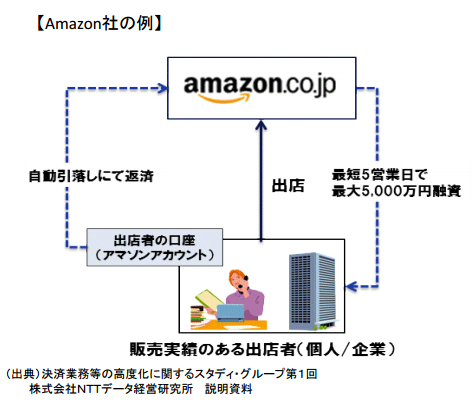

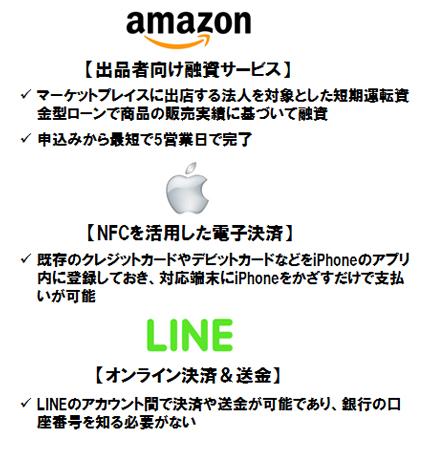

例えば、Amazon やヤフー、楽天といったIT企業は、近年、自社サイトの出店者向けに「融資サービスの提供」を開始した。 ヤフーでは、出資先のジャパンネット銀行がYahoo! ショッピングでの直近一定期間での売上推移をもとに、短期間での審査で限度額1,000 万円の貸出を行い、楽天ではデイリーの販売履歴やサイト上の評価から楽天カードによる無担保融資を行っている。また、Apple はiPhone6 やiPhone6 Plus にNFC(※注1)機能を搭載し、ユーザーだけでなく店舗側も決済手数料を負担する必要のない「電子決済」を提供。さらに、LINEでは個人のアカウント間で「オンライン決済・送金」を可能にし、銀行の口座番号に依存しない取引を実現している。同様の動きはT カードを発行するカルチュア・コンビニエンス・クラブや、多くのユーザーを抱えるKDDI・ドコモ・ソフトバンクといった通信業者にもみられ、一つの経済圏の構築を図ろうとしている。現預金よりも利便性とメリットのあるポイント(電子マネー)を通じて経済圏内で取引を完了させる動き、預金口座の資金がポイント(電子マネー)にシフトする可能性を示唆している。

ヤフーでは、出資先のジャパンネット銀行がYahoo! ショッピングでの直近一定期間での売上推移をもとに、短期間での審査で限度額1,000 万円の貸出を行い、楽天ではデイリーの販売履歴やサイト上の評価から楽天カードによる無担保融資を行っている。また、Apple はiPhone6 やiPhone6 Plus にNFC(※注1)機能を搭載し、ユーザーだけでなく店舗側も決済手数料を負担する必要のない「電子決済」を提供。さらに、LINEでは個人のアカウント間で「オンライン決済・送金」を可能にし、銀行の口座番号に依存しない取引を実現している。同様の動きはT カードを発行するカルチュア・コンビニエンス・クラブや、多くのユーザーを抱えるKDDI・ドコモ・ソフトバンクといった通信業者にもみられ、一つの経済圏の構築を図ろうとしている。現預金よりも利便性とメリットのあるポイント(電子マネー)を通じて経済圏内で取引を完了させる動き、預金口座の資金がポイント(電子マネー)にシフトする可能性を示唆している。

また、こうした金融業界の参入障壁の低下にともない、「決済」「預金」「融資」といった金融機関が本来有する機能を代替するサービスや、顧客とのタッチング・ポイントを担うベンチャー企業までもが台頭してきている。このようなベンチャー企業は「FinTech ベンチャー」と呼ばれ、モバイル機器の普及やテクノロジーの進歩を活かして、顧客の利便性を高めるサービスを次々と提供している。

例えば、米国のmint.com では16,000 もの金融機関のオンライン口座情報の取得に対応しており、口座の一元管理を行っている。また、家計管理ツールの提供や予算に応じたアラート機能、金融商品の推奨など個人の利便性を高める様々なサービスも提供する。この他にも、個人・中小企業向けの無担保融資の与信リスクを証券化して投資家に販売するLending Club や、クレジットカード履歴の監視サービスにより不正請求や身に覚えのない手数料などを防止するBillGuard など様々なFinTech ベンチャーが生まれており、日本においてもこのようなFinTech ベンチャーが徐々に台頭し始めている。

世界の動向

ITを活用して既存産業のバリューチェーンや既存市場を破壊し、新たなサービスが生まれることをDisruptと呼んでおり、近年では様々な産業で起こっている。金融業界は規制業種でありDisruptすることが困難な市場であったが、この5 年でFinTech分野への積極的な投資を通じて様々な新しいサービスが生まれており、遅ればせながらIT による革新の波が押し寄せてきている。

米国ではリーマン・ショック後に金融関連の人材がFinTechベンチャーを創業したり、参画することで多くの企業が生まれ、中には伝統的な金融機関の脅威となるようなベンチャー企業も出てきている。

この動きを受け、欧州、特に英国では行政が主導し、金融機関とも連携してFinTech ベンチャーの創業を支援している。既に欧米の金融機関はFinTechベンチャーの提供するサービスが消費者の支持を得ていること、Googleのような大手IT事業者が金融関連事業へ参入することを脅威として認識している。

金融機関の安全性・正確性を担保した堅牢なシステムが引き続き重要な一方で、ユーザーインターフェースの高いフロントエンドのサービスや、蓄積された情報を活用するためのビッグデータ解析、AI(人工知能)による顧客との新たなコミュニケーションの導入が着々と進んでいるが、これらの動きは金融機関によるもの、FinTechベンチャーによるもの、両者の協業によるものの3つに分けられる。中でも特徴的なのは、既存の金融機関とFinTechベンチャーの連携事例が多いことにある。既存の金融機関の持つ堅牢なシステムとFinTech ベンチャーの発想豊かなサービス・テクノロジーの親和性・補完性が高いことの証左である。

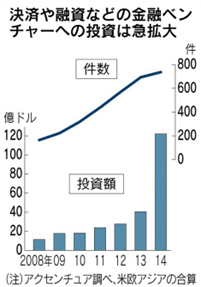

これはFintech関連への投資金額の推移でも見て取ることができ、直近5 年間で年間投資金額は7倍以上に増加し、122 億ドル規模に拡大した。

その背景には以下の3 つの理由が主に挙げられる。

- ①テクノロジーを活用し、顧客利便性を向上させなければ 新規参入者に顧客を奪われるという危機感

- ②技術革新や消費者ニーズの変化・多様化の流れは早く、 自社ですべてをカバーすることは困難

- ③ベンチャーに対抗するのではなく、連携することによって双方の強みを補完し合う戦略が有効的

FinTech 産業では新たなプレーヤーが台頭し、5000万〜1 億ドル(約60 〜120 億円)近い大型調達を行う事例が増えている。資金力を梃に事業拡大を図るFinTech企業が脅威となる中、欧米の既存金融機関はFinTech企業のテクノロジーやサービスを積極的に取り込み、優位性を獲得する動きが出てきている。

代表例が米国のスーパー・リージョナル・バンクのウェルズ・ファーゴである。同行は、全米のリテール分野において第1位であり、ウォーレン・バフェットが愛して止まない銀行としても有名である。1996年のファースト・インターステート・バンク買収後、行き過ぎた効率化により深刻な顧客離れを経験したが、1998 年のノーウェストとの統合後は顧客重視のリテールバンキングを軸に収益性を高めることに成功、リーマン・ショックの際も経営悪化したワコビアを買収することで、米国有数の金融機関となった。リテールの顧客満足度を重視する同行は、FinTechを積極的に取り込むことにより、サービスの充実・顧客基盤の拡大・経営の効率化を実現している。具体的にはFinTechベンチャー支援プログラムの創設やセルフサービスATM の導入による小型店舗モデルの構築、FinTechベンチャーとの提携による顧客基盤の拡充などである。

FinTech ベンチャー支援プログラムでは、毎年10社~20社のスタートアップ企業を選抜。半年間にわたって同行のサービス責任者(システム責任者ではない)が新たなサービス構築に向けてアドバイスを行うとともに、事業計画の作成に必要なノウハウを供与、また、5 ~ 50万ドルの出資も行いサービス構築に必要な資金を支援している。対象分野は、ビッグデータ(解析)、モバイル、セキュリティ、インフラなど金融サービスに関わるテクノロジー全般を幅広くカバーしている。過去の支援企業には、人工知能を駆使して顧客と会話を行い、金融サービスを提供するKASISTや眼球の血管パターンで認証を行う高度技術を実用化し、高いセキュリティを実現するサービスを提供するEyeVerifyなどが挙げられる。

国内の動向

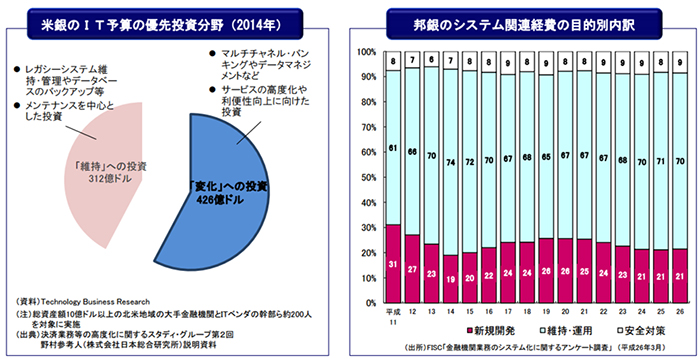

国内においては2015 年に入ってから漸くFinTechに対する注目度が大幅に高まってきており、実質今年がFinTech 元年と言えよう。とは言え、FISC等の調査によれば国内金融機関の新規開発に関わるIT 投資は低調に推移している。FinTech 関連企業への投資を積極的に行う海外金融機関と比較すると大きな開きがあり、まさにこれからといった様相である。

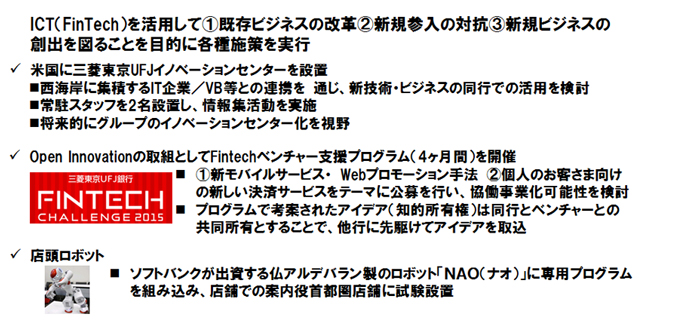

三菱東京UFJ 銀行は、邦銀では初の試みとしてFinTech に特化した技術・ビジネスモデル・サービスに関するコンテスト、「Fintech Challenge」を開始。3月19日にキックオフ・イベントが開催され、それから約3ヶ月にわたって、2つのテーマに沿って、アイデアの募集が行われた。同行では今後、コンテストに応募されたアイデアのビジネスとしての実現性を検討し、スタートアップとの協業の可能性を模索する。また、「Fintech Challenge」のような機会に限らず、スタートアップからのアイデアや協業の可能性を受け付けられる状況を常態化するため、投資としてではなく同行がやりたいことにあわせて、インキュベーションなどの活動も手がけていく可能性があるとしている。

金融機関にシステムを提供するITベンダーも、顧客である金融機関のニーズを踏まえ、オープンイノベーションに向けた取り組みを開始した。

富士通では、ベンチャー企業30社と金融機関10社が参加するコンソーシアム(連合体)を立ち上げる。参加企業が互いの技術と経営課題、実現したいサービスなどを意見交換し、スマホで利用できる預金用のアプリなど具体的なシステム案件の検討に繋げるべく、スマホを使ったネット決済技術などを得意とする国内、海外のベンチャー企業の他、銀行や保険会社、証券会社などに参加を呼び掛ける。

NTT データはベンチャー企業との連携による新規ビジネス創発活動を本格始動する。同社では2013年9月に新規ビジネスの創発を目指すフォーラム「豊洲の港から」を設立。毎回テーマに合わせ、先進的取り組みを行っているベンチャー 企業5社程度を集め、NTTデータの顧客( 金融機関、政府機関等) やベンチャー企業、およびNTT データの新規ビジネス企画部門の社員、あわせて総勢100 名超の参加者によるオープンイノベーションビジネス創発の議論を行ってきた。その結果、決済・金融分野や公共分野における新規ビジネスの実現に向けたプロジェクトが具体化されたもので3件、具体化に向け検討中の案件が20件以上誕生している。

政府の取り組み

イオン銀行、セブン銀行といった小売業や、楽天銀行、ジャパンネット銀行(ヤフー)といったネット企業による、既存事業とのシナジーを活かした銀行業への参入がなされ、異業種との垣根が近年、曖昧になりつつある。しかし、 IT の普及よる電子決済など新事業領域が格段に増えたにも拘わらず、銀行業には様々な規制が残り、金融業以外の分野への進出が厳格に規制されている。

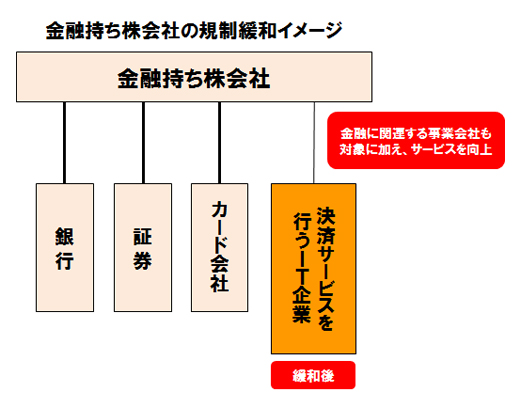

こうした環境の変化に対応すべく、金融庁では「決済業務等の高度化に関するスタディ・グループ」において、金融グループを巡る制度のあり方についての見直しを行うため、金融持ち株会社に対する規制を緩める議論に着手している。

現行の銀行法では、本業の健全性を損ねるリスクを少なくすること、銀行業による企業支配の回避のため、金融関連以外の事業会社への出資、買収が制限されている。今回の議論の目的は、傘下の子会社の業務範囲を広げ、銀行業に関連したIT(情報技術)企業などを持てるようにするというものである。規制緩和を通じて金融とIT の融合を進め、銀行口座を使わず電話番号のみで送金するといった新たな金融サービスを顧客に提供できるようにする狙いだ。

このような制度改革が実現することにより銀行等の業務の自由度は増し、創意工夫による他社・他行との差別化がこれまで以上に容易になる。一方で、差別化を通じて顧客の選択肢が増えることにより、競争が激化することも考えられる。

海外金融機関の高度化した金融サービスが国内で提供されることにより国内金融機関が劣後するリスクもあり、この規制緩和の動きは国内外及び非金融事業者との競争に対峙していく必要があるという金融庁のメッセージとも受け取れる。

FinTech によって金融ビジネスが動き出す

IT の技術革新は政府の規制下にある銀行業にも影響を及ぼし始め、「FinTech」という言葉が生まれるほどに、世界的な新潮流となってきている。スマートフォンのアプリのように、簡単かつグローバルにサービスを展開することが容易となり、インターネット上の商取引で過去の閲覧履歴に基づくパーソナライズされた広告が掲示される時代においては、金融業界も例外的な存在であり続けることが難しくなってくるだろう。金融機関は、ITの技術革新によるビジネス環境の変化と規制緩和の動きを踏まえ、自らの強みと中長期的な戦略に基づいて、IT・店舗・人員といった経営資源の配分について再検討するとともに、これまでの業務範囲では行えなかった業務を手掛けることで顧客ニーズに応える新たなサービスを開発し、差別化を図 ることが求められる時代になると想定される。その実現にあたっては新たなサービス開発を行う発想力を社内外のリソースを活用して創出し、当該業務の認可を受けるために新しいものを積極的に受け入れて既存業務と融合させる体制を整備することが重要となる。

新たな環境変化に向かってFinTech ベンチャーのような異分子を取り込み、社内カルチャーの変革を行うと共に、新たなサービスをスピード感を持って提供する、という銀行ビジネスの在り方自体の変革が問われている。