金融機関のリスク・ガバナンス―変革の潮流(下)

金融安定理事会(FSB)のテーマレビューによれば、金融危機を引き起こしたことに対する真摯な反省から、海外の先進的な金融機関では、リスク・ガバナンスの態勢整備が進んだと評価されています。日本の金融機関も、そこで紹介された国際的なベスト・プラクティスを踏まえ、独立性の高い社外取締役の設置・拡充と同時に、彼らをしっかりとサポートできるリスク管理機能、監査機能の充実に取り組むことが重要です。

■日本企業にガバナンスの欠陥の是正を求める海外の機関投資家

前回は、オリンパス事件やみずほフィナンシャル・グループの反社向け融資問題を例にあげ、①日本企業の取締役会は、社内取締役が主体の構成となっているため、株主や社会責任から遊離した「組織の論理」が生まれやすく、それが誤った方向に向かったときに、軌道修正するガバナンスが働かないこと、②取締役の監視を行うはずの監査役も社内から選ばれていたり、十分なスタッフが与えられていないため、「組織の論理」に異を唱えるのは極めて難しいこと、さらに、③会計監査人、内部監査人も、実質的には社長に雇われている以上、「組織の論理」の枠内での機能発揮にとどまることを指摘しました。

欧米・アジアの各国では、独立性の高い社外取締役が取締役会の過半を占めるのが一般的です。一方、日本企業は取締役会の独立性がほとんど確保されていません。これは国際的な標準からみて極めて異質であり、それがガバナンスの大きな欠陥となっていると受け止められています。

本年5月、約20の海外機関投資家が連名で、日本の上場企業約30社に対し「3年以内に独立性が高い社外取締役の数を全体の3分の1まで高める」ことを要求する書簡を送り、注目を集めました。

日本国内では、海外の株主が「高めの要求」を押し付けてきたと受け止められていますが、国際的にみれば「穏当で、むしろ控えめな要求」がなされたに過ぎません。海外機関投資家は、日本企業の取締役会の変革が進まなければ取締役選任議案に反対することを表明していますが、次に待っているのは保有株式の売却であることは間違いありません。

では、独立性の高い社外取締役会の設置・拡充や委員会設置会社への移行など、取締役会の変革に積極的に取り組めば、それだけでガバナンスが確立するといえるのでしょうか。

たとえ識見に優れていたとしても、非常勤の社外の取締役が数名増えるだけで、ガバナンスに劇的な変化が現れると考えるのは早計でしょう。取締役会の変革はガバナンスの確立に向けた前提条件の1つに過ぎないのです。

金融危機以降、海外ではガバナンスの見直しが進展

日本だけでなく欧米企業でも、不祥事や経営上の深刻な問題が繰り返し起きています。

企業改革法(SOX 法)制定の契機となったエンロン社、ワールドコム社の不正会計事件は有名ですし、サブ・プライムローンに端を発した金融危機の原因も、欧米の金融機関のガバナンスの脆弱性にあったと言われています。

これらの企業・金融機関では、独立性の高い社外取締役が主体の委員会設置会社が採用されていました。しかし、取締役会の運用が形骸化し、不正や極めてリスキーな戦略を形式的に承認するだけの一連の仕組みとなっていたのです。取締役会が「スリーピング・ボード」と化していたため、ガバナンスが有効に働かなかったのだと指摘されています。

再び金融危機を繰り返さないようにするためには何が求められているのか、金融危機以降、様々な視点から膨大な時間をかけて議論が積み重ねられました。

はじめは、「バーゼルⅢの合意」「ドッド・フランク法の成立」など、自己資本比率・流動性比率の規制や業務範囲の規制などが導入・強化されました。しかし、目まぐるしくリスクの態様が変化する金融界においては、規制強化とはいっても後追いにならざるを得ず、その効果は決して十分とはいえません。結局、金融機関に対してガバナンスの態勢整備を厳しく求める必要があるとの結論に達したのです。

世界の官民トップ経済人からなるG30(グループ・オブ・サーティー)は、2012年「金融機関の効果的なガバナンスに向けて」を公表しました。その序文で、「システム上重要な金融機関の脆弱で効果がないガバナンスが、金融セクターの意思決定の破綻の重要な要因であり、国際金融危機を引き起こした」(中略)「金融機関のガバナンスが整備されたと考えてはいけない」(中略)「効果的に機能するガバナンス制度を設置し、その有効性を高めるためには時間を要するし、努力し続ける必要がある」との認識を示しました。そして、G30は金融機関に対し「取締役会と監督当局が任務で多忙であることは認識しているが、効果的なガバナンスを続けることを最優先課題の1つとするよう求めたい」と提言しました。

こうした動きを受けて、金融監督当局の連携強化を目的に設置された金融安定理事会(FSB)は、昨年2月、「リスク・ガバナンス」に関するテーマレビュー(水平的レビュー)を実施し、その結果を取りまとめて公表しました。

上記レビューをみると「先進的な金融機関では、各国当局の指針よりも進んだリスク・ガバナンスのベストプラクティスがみられるようになった。これは、先進的な金融機関が、規制への対応としてではなく、市場の信頼を取り戻すために、自ら積極的にリスク・ガバナンスの態勢整備に取り組んだ結果である。」と高く評価しています。

金融危機を引き起こしたのは欧米の金融機関ですが、真摯に反省して、リスク・ガバナンスの態勢整備を急速に進めたことになります。

その一方で、上記レビューは「地域や金融機関によってはリスク・ガバナンスの態勢整備の状況に関して有意なギャップが残っている」とも指摘しています。

近年、日本の金融機関のリスク・ガバナンスは、さほどの進展をみたわけではなく、むしろこの数年間で欧米の金融機関との格差(ギャップ)は広がってしまったのです。

また、金融安定理事会(FSB)は「リスク・ガバナンス」に関するテーマレビューを継続的にフォローアップしていくことを明らかにしています。これは、金融機関におけるリスク・ガバナンスの態勢整備の状況を引き続きモニタリングすると同時に、各国監督当局に対しては金融機関のリスク・ガバナンスに関する指導・監督の徹底を促すものです。

最近、金融庁が日本の金融機関におけるリスク・ガバナンスの態勢整備を求めるようになったのは、こうした国際的な議論や監督動向の変化が背景にあるということを理解する必要があります。

金融庁は日本の金融機関の自主的な取り組みとその進展をみながら、海外の金融機関との格差がこれ以上広がらないように、必要に応じて監督・指導を強めていくものと考えられます。

先進的な金融機関によるリスク・ガバナンスの実践事例

金融安定理事会(FSB)は、上記レビューのなかで、リスク・ガバナンスの態勢を整備するときの主なポイントとして、①取締役会の独立性・専門性の確保、②リスクアペタイト・フレームワークの構築、③監査機能の充実、の3つをあげています。

そしてそれぞれに関して、以下の通り海外の先進的な金融機関の実践事例を紹介しています。

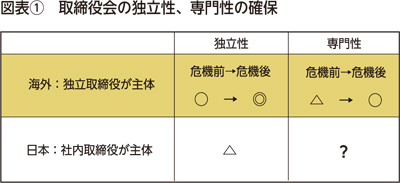

①取締役会(Board)の独立性・専門性の確保

上記レビューでは、多くの金融機関が「独立性」の定義をより厳格なものにしたり、「独立取締役」の人数・構成比の最低要件を引き上げているほか、取締役の専門性・資質等に関する自己評価や第三者評価を行っていると指摘しています。

金融危機以降、海外の先進的な金融機関では「独立取締役」が増えただけでなく、いわゆる「フィット・アンド・プロパー原則」が着実に浸透し始めています。(図表①)

もはや「サイレント・スピーカー」として「独立取締役」を選任し、形式を具備すればよいという発想は影をひそめており、機能する「独立取締役」を選任して、実質を確保するという健全な方向に向かっているのです。

そのほかにも、CEO は取締役会の議長やリスク委員会、監査委員会の議長にならない、「独立取締役」のみからなるリスク委員会を設置するなど、運営上の工夫も多々みられるようになったということです。

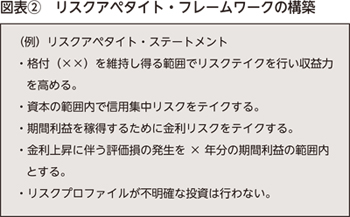

②リスクアペタイト・フレームワーク(RAF)の構築

リスクアペタイト・フレームワークというのは「経営戦略等を踏まえ、進んで受け入れるリスクの水準について対話・理解・評価等をするための組織内共通の枠組み」のことです。

わが国では、日銀・金融高度化セミナーで「リスクアペタイト・フレームワーク」が取り上げられたり、金融庁も平成25 年度の主要行等向け監督指針の中で「リスクアペタイト・フレームワークの構築に向けての取り組みを検証する」としたことから、にわかに注目を集めています。

しかし、既に海外の先進的な金融機関では、リスクアペタイト・フレームワークは数年前から導入されており、今や組織内で展開され定着が図られつつあります。

具体的には、経営戦略等を「リスクアペタイト・ステートメント」として文書化し、それらと整合的になるように、予算策定、報酬・業績評価、ストレステスト、リスクリミットなどを見直して内部管理プロセスを再構築していくこと。また、研修プログラムなどにも取り入れて組織内のリスクカルチャーの醸成に繋げていくことが、上記レビューのなかで紹介されています。(図表②)

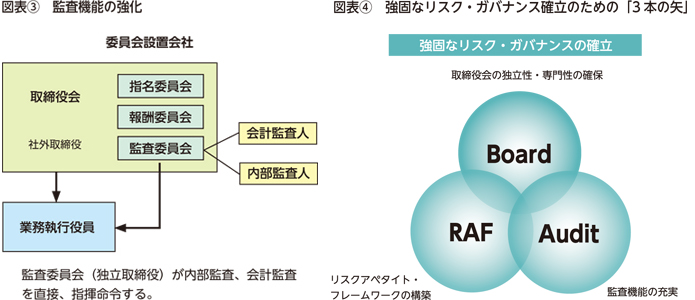

③監査機能(Audit)の充実

上記レビューでは、先進的な金融機関は「独立取締役」で構成される監査委員会のもとで事業活動の監視をより強化するため、内部監査部門の役割・責任を拡大したり、内部監査スタッフの質的・量的な増強を図っていると指摘しています。

欧米では、「独立性と専門性を兼ね備えた取締役」が「充実した監査スタッフ」を、直接、指揮命令することで、CEO以下による事業活動や内部統制プロセスをしっかりと監視・検証することができるといわれています。また、両者が強力なラインとなって、誤った「組織の論理」や「リスキーな経営戦略」の採用を防ぐことができると考えられているのです。(図表③)

強固なリスク・ガバナンスを確立するための「3本の矢」

欧米の先進的な金融機関では、経営戦略等を明文化し、取締役会で承認された「リスクアペタイト・ステートメント」があります。

「独立取締役」は、CEO以下による事業活動がこの「リスク・アぺタイト」にしたがって行われているかを監視することができます。また「内部監査部門」は、実際の内部統制プロセスが「リスクアペタイト」と整合的に設計され、運用されているか、という観点から検証作業を行うことができるのです。

すなわち、先進的な金融機関では、①取締役会の独立性・専門性の確保、②リスクアペタイト・フレームワークの導入と組織内の展開、③監査機能の充実、に同時に取り組み、国際的に高い評価を得ているということです。これら「3本の矢」が揃ってはじめて、強固なリスク・ガバナンスが確立するといえるでしょう。(図表④)

わが国の金融機関もリスク・ガバナンス態勢の整備が急務

金融危機を受けて、各国中央銀行が大幅な金融緩和を行った結果、世界中に投機マネーが溢れ、相場変動が増大する傾向がみられます。

一方、日本の金融機関の基礎的な収益力は低下する傾向にあり、個別の金融機関の事情によっては、不測の損失発生が収益・資本を直撃し、経営体力を毀損する可能性もないとはいえません。

その意味では、わが国の金融機関も、国際的なベスト・プラクティスを見習い、上記の「3本の矢」を揃えて、リスク・ガバナンスの強化を急ぐ必要があるといえるでしょう。

わが国の金融機関の場合、まず、経営理念・戦略、ビジネス・モデルの点検からはじめ、「どのような金融機関であり続けたいのか」、「どのような金融機関に変わりたいのか」を議論するのがよいと思います。

経営理念・戦略、ビジネス・モデルが明確になれば、「リスクアペタイト・ステートメント」を作成することが容易になります。それに呼応して、整合的にリスクを許容し管理する枠組み(リスクアペタイト・フレームワーク)を再構築することもできるでしょう。

このようにして、「リスクアペタイト・フレームワーク」が組織内に導入・展開されれば、内部監査もその有効性の評価と改善の働きかけに重点を置いたものに変わっていくと思われます。

取締役会の変革が進み、組織内で「リスクアペタイト・フレームワーク」と「内部監査」が機能していれば、「独立取締役」の機能度も高まることが期待されます。

リスク・ガバナンス態勢の強化を本気で考えるのであれば、多様なバック・グラウンド、専門分野から、複数名の「独立取締役」を選び、彼らと執行役員・部長が良い意味で対峙して取締役会で活発な議論を行う企業文化を醸成することが重要になります。

このとき、経営理念・戦略、ビジネス・モデルと、それらから策定されたリスクアペタイトが明確であれば、どのようなバック・グラウンドと専門性を有する人物を「独立取締役」として迎えるべきかをイメージすることもできるようになるでしょう。

※本稿に記載された意見・コメントはすべて個人的な見解に基づくもので、筆者が所属する組織・団体の代表的な見解を示すものではありません。また、筆者が所属する組織・団体がこれを保証・賛成・推奨等するものではありません。

1961年愛知県生まれ。83年京都大経済学部卒。日本銀行入行。

06 年金融高度化センター企画役(現職)。FFR+「金融工学とリスクマネジメント高度化」研究会を主宰( 兼職)。同研究会のメンバーを中心に金融界の有識者に呼びかけて、11年3月、日本金融監査協会を設立。

京都大、一橋大、埼玉大、千葉商科大、大阪経済大で客員教授、非常勤講師を務める(兼職)。著書に「リスク計量化入門」、「内部監査入門」(共著、金融財政事情研究会)