マネー・ローンダリングについての法令等の最新動向

犯収法改正に至る経緯

平成25年4月1日に「犯罪による収益の移転の防止に関する法律」(以下「犯収法」)の改正法が施行され、顧客管理措置の強化がなされた。しかし、FATF(金融活動作業部会) からは、顧客管理に関し、FATF 勧告が求める水準との間には依然として格差があるとの指摘を受けていた。

このような状況を受け、警察庁は平成25年6月12日、「マネー・ローンダリング対策等に関する懇談会」(座長:安冨潔慶應義塾大学名誉教授)を設置した。顧客管理に関してFATF勧告の水準を達成するために必要な制度改正の検討が行われ、平成26年7月17日、「マネー・ローンダリング対策等に関する懇談会 報告書」(以下「懇談会報告書」)が公表された。懇談会報告書においては、FATFの指摘等を受け、①関連する複数の取引が敷居値を超える場合の取扱い、②取引時確認等(写真なし証明書の取扱い、取引担当者への権限の委任の確認、法人の実質的支配者、PEPs の取扱い)、③継続的な顧客管理(リスクの高い取引の取扱い、リスクの低い取引の取扱い、既存顧客)、④リスクベース・アプローチについて検討がなされている。

日本において、犯収法についての整備がなされない場合、平成26年10月および平成27年2月のFATF会合において、日本がマネー・ローンダリング(以下「マネロン」)・テロ資金供与対策のハイリスク国として国名が公表される可能性が高く、我が国の金融機関の海外取引に支障が生じるおそれもあったが、懇談会報告書を受け、平成26年10月10日に改正犯収法が国会に提出され、平成26年11月19日に可決成立した。施行日は、公布の日から起算して2年を超えない範囲内において政令で定める日とされている。

改正犯収法の内容

1. 疑わしい取引の届出に関する判断の方法に関する規定の整備

国家公安委員会は、毎年、マネロンに係る手口その他の調査・分析を行ったうえで、取引の種別ごとに当該取引によるマネロンの危険性の程度やその他の当該調査・分析の結果を記載した「犯罪収益移転危険度調査書」を作成し、公表することとされた。

また、特定事業者による疑わしい取引の届出の判断方法として、現行法の「取引時確認の結果その他の事情を勘案」という記載について、リスクベース・アプローチの観点から、「取引時確認の結果、当該取引の態様その他の事情および上記調査書の内容を勘案し、かつ、主務省令で定める項目に従って、当該取引に疑わしい点があるかどうかを確認する方法その他の主務省令で定める方法」と明確化された。

2. コルレス契約締結時の確認義務に関する規定の整備

銀行など特定事業者(業として為替取引を行うものに限る)が、外国所在為替取引業者(海外の銀行など)との間で、コルレス契約(為替取引を継続的にまたは反復して行うことを内容とする契約)を締結する際、当該外国所在為替取引業者が取引時確認等に相当する措置を的確に行うために必要な体制を整備していること等を確認しなければならないこととされた。

現行の犯罪収益移転防止法施行規則25 条にも、コルレス先と契約をする際の体制整備の努力義務が規定され、金融庁の監督指針において類似の記載はあるが、FATFからはガイドラインの規定では十分でないとされており、立法化されたものである。

3. 特定事業者の体制整備等の努力義務の拡充

特定事業者が講ずるように努めなければならない措置として、現行法では使用人に対する教育訓練の実施のみが例示されているが、その他、①取引時確認等の措置の実施に関する規程の作成、②取引時確認等の措置の的確な実施の為に必要な監査その他の業務を統括管理する者の選任、③その他、犯罪収益移転危険度調査書の内容を勘案して講ずべきものとして主務省令で定める措置、が追加されている。

上記①および②も、金融庁監督指針に定められているが、FATF からガイドラインの規定では十分でないとされていたものである。

犯罪による収益の移転の危険性の程度に関する評価書

FATFは、平成24年2月に改訂した新「40の勧告」において、リスクベース・アプローチを明示的に採用し、各国が自国におけるマネロン等のリスクを特定・評価することを要請している。これを受け、平成26年12月18日、「犯罪による収益の移転の危険性の程度に関する評価書」( 以下「本評価書」) が公表された。

1.リスクに関わる要因

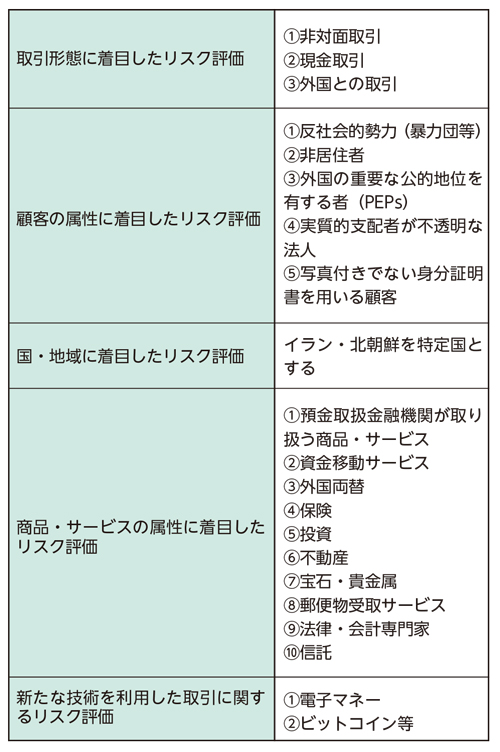

本評価書においては、リスクに関わる要因に関し、下記のとおり、5類型に分類したうえで、類型ごとにリスク要因を特定し、分析・評価を行っている。

2.リスクを低下させる要因

また、顧客や取引の属性等のリスクを低下させる要因として、資金の原資が明らかな取引、国・地方公共団体を顧客等とする取引、法令等により顧客等が限定されている取引、会社等の事業実態を仮装することが困難な取引、蓄財性がないまたは低い取引、取引金額が規制の敷居値を下回る取引など8類型に整理されている。

終わりに

今後、改正犯収法やマネロン報告書を前提として、政省令案が公表される予定である。

金融機関としては、リスクベース・アプローチに基づき、限られた人的・物的資源を効率的に活用すべく、本評価書におけるリスク評価を踏まえ、自らリスク評価を行い、または見直す必要がある。そして、改正犯収法や今後公表予定の政省令に定められる義務を踏まえ、取引形態、顧客、商品・サービス等のリスクに応じて自主的な措置を講じることが求められる。

東京大学法学部卒業。平成10年4月弁護士登録、平成13年 鈴木総合法律事務所開設。企業の反社・マネロン対応、危機管理のほか、金融法務、人事・労務などの業務を取り扱うほか、 弁護士会の活動として、日本弁護士連合会民暴委員会事務局次長、第一東京弁護士会民暴委員会副委員長を務める。